La digitalisation a fait un grand bond dans tous les domaines, notamment dans les paiements. L’arrivée de nouveaux acteurs tels que les agrégateurs ou initiateurs de paiement bouleverse l’écosystème des paiements européens. Et avec la mise en œuvre de la deuxième Directive Européenne sur les Services de Paiement en 2018 (DSP2), de nouveaux services apparaissent via l’Open Banking (système bancaire ouvert) et l’utilisation d’API(s).

Ces transformations sont porteuses de réelles opportunités pour les entreprises, désormais en mesure de proposer à leurs clients une gamme de solutions de paiement élargie, tout en répondant à leurs besoins sans cesse accrus de digitalisation et de sécurisation.

C’est dans ce contexte que Natixis Payments a entrepris de développer pour le compte des établissements du Groupe BPCE une solution d’initiation de paiement intégrant les avancées de la DSP2 et du paiement instantané.

Décryptage de cette nouvelle solution par Carine André, directrice de la business unit Payment Processing & Solutions de Natixis Payments.

L’initiation de paiement est une nouvelle façon de déclencher un paiement par virement.

Dans le cadre d’un virement traditionnel, c’est-à-dire à l’initiative du payeur, c’est le client, qui depuis son espace bancaire (mobile ou web banking), saisit et valide son opération. Celle-ci nécessite bien entendu de connaître en amont les coordonnées bancaires du destinataire.

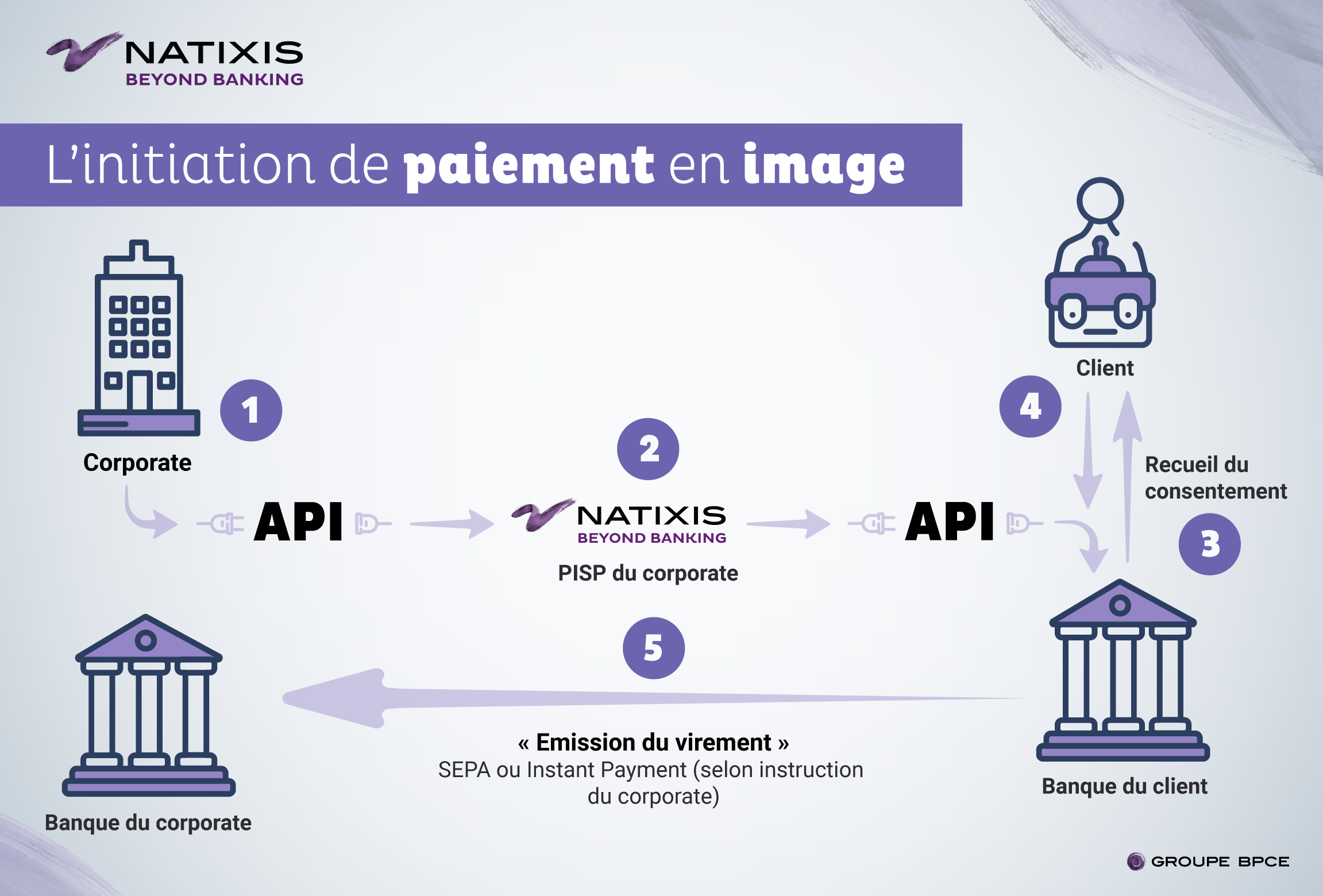

Avec l’initiation de paiement introduite par la DSP2, le bénéficiaire déclenche l’ordre de virement qui va ensuite être dirigé vers l’API d’initiation exposée par la banque du payeur.

À réception de l’ordre, la banque du payeur sollicite son client afin d’obtenir son consentement. Après accord de ce dernier, le virement de type SEPA ou Instant Payment est émis au profit du bénéficiaire, c’est-à-dire au profit de celui qui se trouvait à l’initiative de l’ordre de paiement.

Cette nouvelle solution d’encaissement adossée à l’utilisation du virement répond à de nombreux cas d’usage, et notamment au besoin des entreprises pour qui le volume d’encaissement par chèque demeure un point de douleur. Le chèque est aujourd’hui un des moyens de paiement les plus fraudés*.

À l’occasion des entretiens que Natixis Payments mène régulièrement avec ses clients, il apparaît que l’utilisation du virement initié est fortement plébiscité car il permettrait une optimisation des procédures de recouvrement de créances.

Cette solution offre, par ailleurs, l’avantage d’une meilleure traçabilité des fonds : en étant à l’initiative de l’ordre de virement, l’entreprise a la possibilité de mentionner les références qui seront véhiculées de bout-en-bout et qui faciliteront, à réception des fonds, le rapprochement des écritures.

*La fraude sur chèque en France a représenté en 2019* 46 % du nombre total de fraudes (Rapport annuel 2019 de l'Observatoire de la sécurité des moyens de paiement publié mardi 22 septembre)

Ces transformations sont porteuses de réelles opportunités pour les entreprises, désormais en mesure de proposer à leurs clients une gamme de solutions de paiement élargie, tout en répondant à leurs besoins sans cesse accrus de digitalisation et de sécurisation.

C’est dans ce contexte que Natixis Payments a entrepris de développer pour le compte des établissements du Groupe BPCE une solution d’initiation de paiement intégrant les avancées de la DSP2 et du paiement instantané.

Décryptage de cette nouvelle solution par Carine André, directrice de la business unit Payment Processing & Solutions de Natixis Payments.

Comment cette solution fonctionne-t-elle ?

L’initiation de paiement est une nouvelle façon de déclencher un paiement par virement.

Dans le cadre d’un virement traditionnel, c’est-à-dire à l’initiative du payeur, c’est le client, qui depuis son espace bancaire (mobile ou web banking), saisit et valide son opération. Celle-ci nécessite bien entendu de connaître en amont les coordonnées bancaires du destinataire.

Avec l’initiation de paiement introduite par la DSP2, le bénéficiaire déclenche l’ordre de virement qui va ensuite être dirigé vers l’API d’initiation exposée par la banque du payeur.

À réception de l’ordre, la banque du payeur sollicite son client afin d’obtenir son consentement. Après accord de ce dernier, le virement de type SEPA ou Instant Payment est émis au profit du bénéficiaire, c’est-à-dire au profit de celui qui se trouvait à l’initiative de l’ordre de paiement.

À qui cette offre s’adresse-t-elle et quels sont les bénéfices pour le client ?

Cette nouvelle solution d’encaissement adossée à l’utilisation du virement répond à de nombreux cas d’usage, et notamment au besoin des entreprises pour qui le volume d’encaissement par chèque demeure un point de douleur. Le chèque est aujourd’hui un des moyens de paiement les plus fraudés*.

À l’occasion des entretiens que Natixis Payments mène régulièrement avec ses clients, il apparaît que l’utilisation du virement initié est fortement plébiscité car il permettrait une optimisation des procédures de recouvrement de créances.

Cette solution offre, par ailleurs, l’avantage d’une meilleure traçabilité des fonds : en étant à l’initiative de l’ordre de virement, l’entreprise a la possibilité de mentionner les références qui seront véhiculées de bout-en-bout et qui faciliteront, à réception des fonds, le rapprochement des écritures.

*La fraude sur chèque en France a représenté en 2019* 46 % du nombre total de fraudes (Rapport annuel 2019 de l'Observatoire de la sécurité des moyens de paiement publié mardi 22 septembre)

Définitions

Open Banking (système bancaire ouvert) est apparu dans la deuxième Directive européenne des services de paiements (DSP2) et repose sur l'ouverture des systèmes d'information des banques et le partage des données de leurs clients à des tiers. L'API (Application Programming Interface) est au cœur de ce modèle. API ou interface de programmation est une solution informatique qui permet à des applications de communiquer entre elles et de s'échanger mutuellement des services ou des données.

Lire aussi : BPCE devient le premier groupe bancaire en France à proposer l’Instant Payment à ses clients

.

Open Banking (système bancaire ouvert) est apparu dans la deuxième Directive européenne des services de paiements (DSP2) et repose sur l'ouverture des systèmes d'information des banques et le partage des données de leurs clients à des tiers. L'API (Application Programming Interface) est au cœur de ce modèle. API ou interface de programmation est une solution informatique qui permet à des applications de communiquer entre elles et de s'échanger mutuellement des services ou des données.

Lire aussi : BPCE devient le premier groupe bancaire en France à proposer l’Instant Payment à ses clients

.

Actus AssurTech / InsurTech

Actus AssurTech / InsurTech