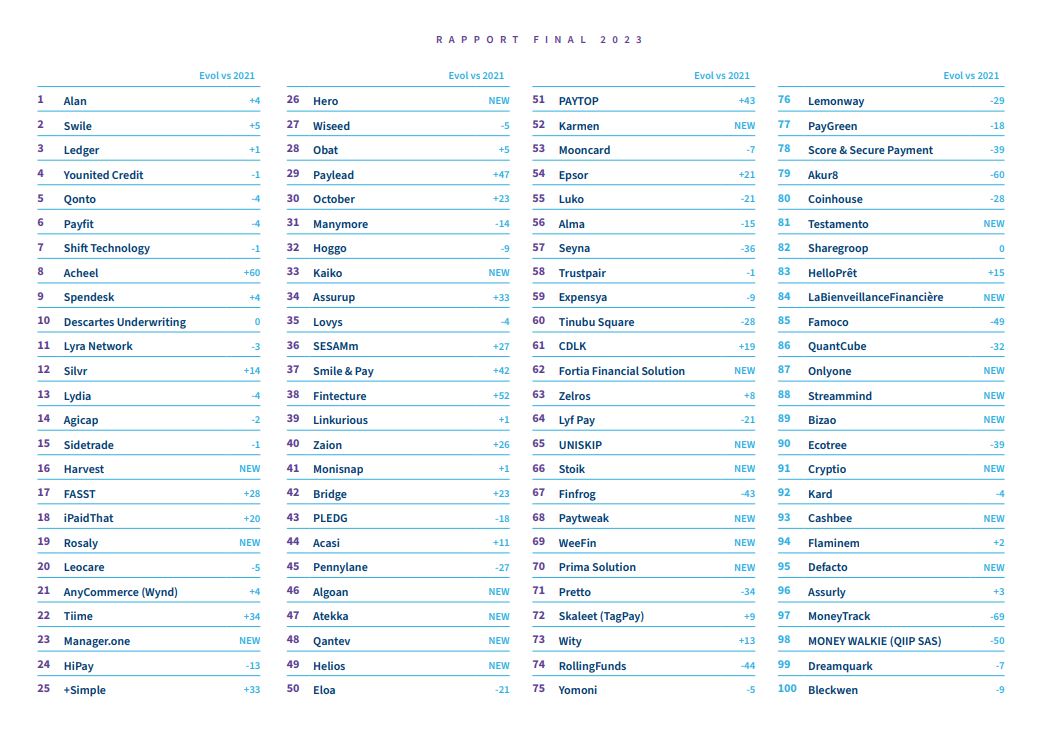

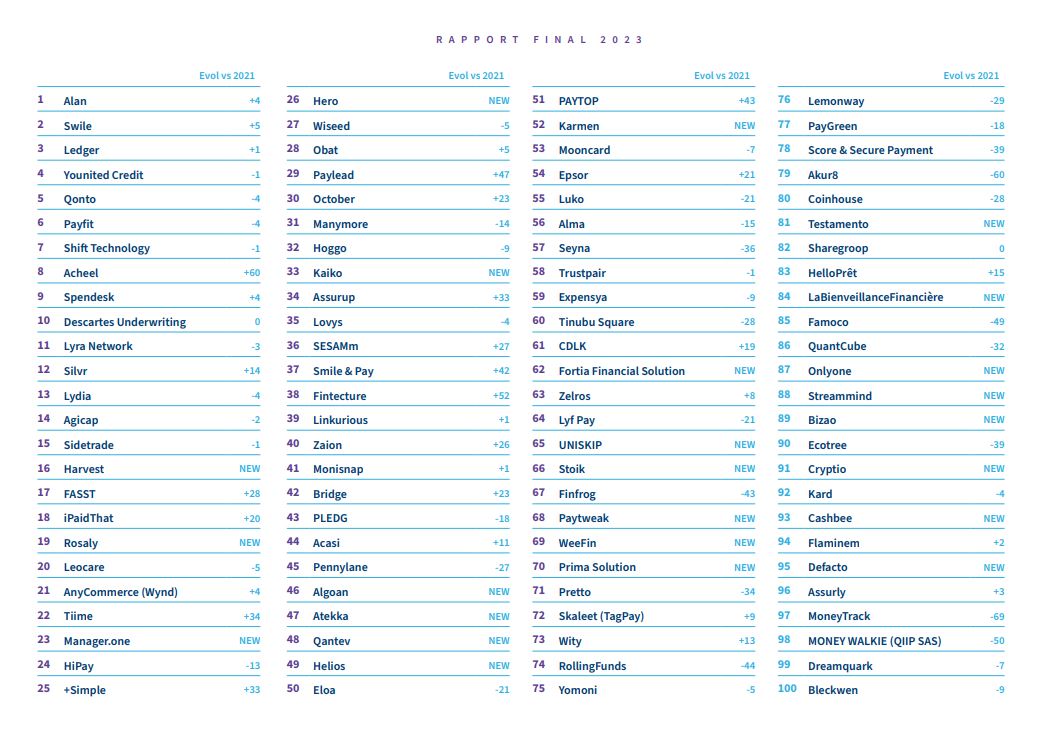

Truffle Capital et Finance Innovation, en partenariat avec le Groupe BPCE, Sopra Steria et Sopra Banking Software dévoilent les résultats du deuxième Palmarès Fintech100. Il révèle les dernières tendances d’innovation et d’évolution du secteur.

La seconde édition du Palmarès Fintech 100 démontre la résilience de l’écosystème des fintechs et assurtechs françaises. Après deux années particulièrement euphoriques, les levées de fonds du secteur ont diminué de -63% à 1,1 Md€ en 2022. Mais le secteur affiche une croissance de son activité de +80% en 2022 et un effectif total en hausse de +37%. Dans un contexte d’incertitudes qui s’accompagne d’une contraction du crédit et d’un moindre accès à la liquidité, les résultats du secteur font la démonstration de fondamentaux solides et d’une attractivité confirmée.

Sur le volet technologique, l’étude révèle une concentration des activités sur le service client (BtoBtoC). Ainsi, 1/3 des fintechs misent principalement sur le développement de logiciels alors qu’elles ne sont plus que 18% (vs 25% en 2021) à s’appuyer sur l’intelligence artificielle. Si cette tendance peut encore varier sur 2023, elle souligne une nécessité nouvelle : les business models des startups doivent davantage être fondés sur le retour sur investissement.

Les profils « tech » sont toujours majoritaires parmi leurs collaborateurs, car l’enjeu pour ces entreprises consiste avant tout à développer une technologie propriétaire pointue, capable de créer de la valeur en érigeant des barrières à l’entrée. C’est pourquoi 37% (+3pts vs 2021) des entreprises du secteur affichent un budget de R&D supérieur au tiers de leur chiffre d’affaires. C’est le double du niveau observé dans le secteur des logiciels.

Le segment du paiement qui rassemble 23% (+9pts vs 2021) des acteurs bénéficie d’ailleurs de nombreuses innovations et constitue la première activité du secteur. En cause également, une facilité d’intégration des applications qui accélère le processus d’adoption. L’assurtech, deuxième segment de notre enquête, prend également de l’ampleur grâce à un volume d’affaires en constante progression.

En troisième position, on trouve également les services financiers aux entreprises et spécifiquement les services aux petites entreprises pour qui les offres de digitalisation de l’affacturage ou de financement du Besoin en Fonds de Roulements deviennent particulièrement compétitives. Les grandes entreprises ne sont pas non plus en reste et bénéficient largement des produits du secteur. Les besoins de digitalisation des grands groupes bancaires et d’assurance tirent la croissance - d’autant plus en France qui concentre un grand nombre de ces acteurs. Le segment du BtotB concerne 60% des fintechs.

Enfin, et puisque le secteur est de plus en plus régulé, le marché adressable des fintechs françaises se concentre sur l’Europe. En illustre la faible présence des fintechs (6%) en Amérique du Nord, loin derrière tous les pays européens.

Les perspectives du secteur restent tout de même très élevées puisque plus de 80% des fintechs anticipent une croissance supérieure à +30% en 2023 comme en 2024. Pour accompagner ce développement de l’activité par des recrutements, les fintechs devront néanmoins réussir à proposer des conditions de travail compétitives pour faire face à la concurrence des grands acteurs de la tech.

Le palmarès est disponible sur ce lien

Bernard-Louis Roques, Co-fondateur et Directeur Général de Truffle Capital déclare : « Pour la seconde année consécutive le secteur de la Fintech se développe à un rythme d’ hyper-croissance, avec +80% de progression du CA, en bonne voie pour tenir les promesses des levées de capitaux massives des années passées. Chez Truffle Capital, avec nos partenaires Finance Innovation, BPCE et Sopra Steria, grâce à la publication du Fintech100, nous souhaitons donner de la visibilité à la Fintech Française, secteur éminemment dynamique, innovant, et souverain, dans lequel la France a toute sa place pour jouer un rôle de tout premier plan. »

Pour sa part, Maximilien Nayaradou, Directeur Général de Finance-Innovation ajoute : « Depuis 2015, les levées de fonds se sont multipliées pour atteindre, malgré une baisse en 2022, un cumul de près de 6,2 milliards à la fin de l’année dernière. Nous entrons dans une période nouvelle, de croissance soutenue du chiffre d’affaires des fintechs, tirée en partie par l’appétit des grands groupes bancaires et d’assurance, souhaitant nouer des partenariats avec ces acteurs innovants, afin d’être accompagnés dans leurs projets de digitalisation, qui se sont accélérés depuis la crise du covid ».

De son côté Pierre Lahbabi, Directeur Services Financiers du Groupe Sopra Steria, ajoute : « Cette édition révèle que les fintechs adressent en moyenne deux typologies de clients et ont donc mis en place des modèles d’affaires mixtes. Chez Sopra Steria, notre étude annuelle Digital Banking Experience Report (DBX) montre par ailleurs que deux tiers des banques sont convaincues que la collaboration avec leur écosystème sera créatrice de valeur. Banques et fintechs devraient donc trouver un terrain d’entente et renforcer leurs synergies. »

Enfin, Frédéric Burtz, Chief Technical and Innovation Officer du Groupe BPCE ajoute : « Cette enquête révèle que 51% des fintechs interrogées ont noué un partenariat avec un groupe bancaire et qu'en même temps, 57% d'entre elles vont consacrer plus de 20% de leur chiffre d'affaires à la R&D. Les fintechs innovent et elles ont besoin des banques. La nature des partenariats entre les fintechs et les banques a considérablement évolué ces dernières années. Les banques, acteurs tiers de confiance, offrent un accès aux clients et les fintechs apportent des solutions innovantes. Le Groupe BPCE voit conforter sa stratégie de partenariats avec les fintechs, grâce à l'open banking et la plateformisation des services, pour offrir des solutions innovantes à nos clients. »

Méthodologie : La compilation et l’analyse des données a été effectuée par le spécialiste des études, Spoking Polls. Auditée par le comité de pilotage, elle s’est complétée d’une centaine d’entretiens pour approfondir les résultats obtenus. Ainsi, à la différence de certains classements qui se concentrent exclusivement sur les montants levés, le Palmarès Fintech100 propose une vision à la fois quantitative et qualitative de l’écosystème des Fintechs et Assurtechs françaises. Ce palmarès a ainsi été établi sur la base de cinq critères : les levées de fonds, la création d’emplois, le chiffre d’affaires et la croissance et l’efficacité du capital (CA/fonds levées ou capitaux propres).

Téléchargez l'étude :

La seconde édition du Palmarès Fintech 100 démontre la résilience de l’écosystème des fintechs et assurtechs françaises. Après deux années particulièrement euphoriques, les levées de fonds du secteur ont diminué de -63% à 1,1 Md€ en 2022. Mais le secteur affiche une croissance de son activité de +80% en 2022 et un effectif total en hausse de +37%. Dans un contexte d’incertitudes qui s’accompagne d’une contraction du crédit et d’un moindre accès à la liquidité, les résultats du secteur font la démonstration de fondamentaux solides et d’une attractivité confirmée.

Un recentrage des activités sur le service client

Sur le volet technologique, l’étude révèle une concentration des activités sur le service client (BtoBtoC). Ainsi, 1/3 des fintechs misent principalement sur le développement de logiciels alors qu’elles ne sont plus que 18% (vs 25% en 2021) à s’appuyer sur l’intelligence artificielle. Si cette tendance peut encore varier sur 2023, elle souligne une nécessité nouvelle : les business models des startups doivent davantage être fondés sur le retour sur investissement.

Les profils « tech » sont toujours majoritaires parmi leurs collaborateurs, car l’enjeu pour ces entreprises consiste avant tout à développer une technologie propriétaire pointue, capable de créer de la valeur en érigeant des barrières à l’entrée. C’est pourquoi 37% (+3pts vs 2021) des entreprises du secteur affichent un budget de R&D supérieur au tiers de leur chiffre d’affaires. C’est le double du niveau observé dans le secteur des logiciels.

Le segment du paiement qui rassemble 23% (+9pts vs 2021) des acteurs bénéficie d’ailleurs de nombreuses innovations et constitue la première activité du secteur. En cause également, une facilité d’intégration des applications qui accélère le processus d’adoption. L’assurtech, deuxième segment de notre enquête, prend également de l’ampleur grâce à un volume d’affaires en constante progression.

L’écosystème d’entreprises : bénéficiaire et garant de la croissance du secteur

En troisième position, on trouve également les services financiers aux entreprises et spécifiquement les services aux petites entreprises pour qui les offres de digitalisation de l’affacturage ou de financement du Besoin en Fonds de Roulements deviennent particulièrement compétitives. Les grandes entreprises ne sont pas non plus en reste et bénéficient largement des produits du secteur. Les besoins de digitalisation des grands groupes bancaires et d’assurance tirent la croissance - d’autant plus en France qui concentre un grand nombre de ces acteurs. Le segment du BtotB concerne 60% des fintechs.

Enfin, et puisque le secteur est de plus en plus régulé, le marché adressable des fintechs françaises se concentre sur l’Europe. En illustre la faible présence des fintechs (6%) en Amérique du Nord, loin derrière tous les pays européens.

Perspectives 2023

Les perspectives du secteur restent tout de même très élevées puisque plus de 80% des fintechs anticipent une croissance supérieure à +30% en 2023 comme en 2024. Pour accompagner ce développement de l’activité par des recrutements, les fintechs devront néanmoins réussir à proposer des conditions de travail compétitives pour faire face à la concurrence des grands acteurs de la tech.

Le palmarès est disponible sur ce lien

Bernard-Louis Roques, Co-fondateur et Directeur Général de Truffle Capital déclare : « Pour la seconde année consécutive le secteur de la Fintech se développe à un rythme d’ hyper-croissance, avec +80% de progression du CA, en bonne voie pour tenir les promesses des levées de capitaux massives des années passées. Chez Truffle Capital, avec nos partenaires Finance Innovation, BPCE et Sopra Steria, grâce à la publication du Fintech100, nous souhaitons donner de la visibilité à la Fintech Française, secteur éminemment dynamique, innovant, et souverain, dans lequel la France a toute sa place pour jouer un rôle de tout premier plan. »

Pour sa part, Maximilien Nayaradou, Directeur Général de Finance-Innovation ajoute : « Depuis 2015, les levées de fonds se sont multipliées pour atteindre, malgré une baisse en 2022, un cumul de près de 6,2 milliards à la fin de l’année dernière. Nous entrons dans une période nouvelle, de croissance soutenue du chiffre d’affaires des fintechs, tirée en partie par l’appétit des grands groupes bancaires et d’assurance, souhaitant nouer des partenariats avec ces acteurs innovants, afin d’être accompagnés dans leurs projets de digitalisation, qui se sont accélérés depuis la crise du covid ».

De son côté Pierre Lahbabi, Directeur Services Financiers du Groupe Sopra Steria, ajoute : « Cette édition révèle que les fintechs adressent en moyenne deux typologies de clients et ont donc mis en place des modèles d’affaires mixtes. Chez Sopra Steria, notre étude annuelle Digital Banking Experience Report (DBX) montre par ailleurs que deux tiers des banques sont convaincues que la collaboration avec leur écosystème sera créatrice de valeur. Banques et fintechs devraient donc trouver un terrain d’entente et renforcer leurs synergies. »

Enfin, Frédéric Burtz, Chief Technical and Innovation Officer du Groupe BPCE ajoute : « Cette enquête révèle que 51% des fintechs interrogées ont noué un partenariat avec un groupe bancaire et qu'en même temps, 57% d'entre elles vont consacrer plus de 20% de leur chiffre d'affaires à la R&D. Les fintechs innovent et elles ont besoin des banques. La nature des partenariats entre les fintechs et les banques a considérablement évolué ces dernières années. Les banques, acteurs tiers de confiance, offrent un accès aux clients et les fintechs apportent des solutions innovantes. Le Groupe BPCE voit conforter sa stratégie de partenariats avec les fintechs, grâce à l'open banking et la plateformisation des services, pour offrir des solutions innovantes à nos clients. »

Méthodologie : La compilation et l’analyse des données a été effectuée par le spécialiste des études, Spoking Polls. Auditée par le comité de pilotage, elle s’est complétée d’une centaine d’entretiens pour approfondir les résultats obtenus. Ainsi, à la différence de certains classements qui se concentrent exclusivement sur les montants levés, le Palmarès Fintech100 propose une vision à la fois quantitative et qualitative de l’écosystème des Fintechs et Assurtechs françaises. Ce palmarès a ainsi été établi sur la base de cinq critères : les levées de fonds, la création d’emplois, le chiffre d’affaires et la croissance et l’efficacité du capital (CA/fonds levées ou capitaux propres).

Téléchargez l'étude :

A propos de Truffle Capital

Fondée en 2001, Truffle Capital est une société de Venture Capital européenne indépendante, spécialisée dans les technologies de rupture des secteurs IT (Fintech et Insurtech) et des Sciences de la Vie (Medtech et Biotech). Truffle Capital a pour mission d’accompagner la création et le développement de jeunes entreprises innovantes, capables de devenir les leaders de demain. Présidée par Patrick Kron et dirigée par le Docteur Philippe Pouletty et Bernard-Louis Roques, Co-fondateurs et Directeurs Généraux, Truffle Capital gère 600 M€ d’actifs. Elle a levé plus de 1,1 Md€ depuis sa création et a accompagné plus de 75 entreprises dans les secteurs des technologies digitales et des sciences de la vie.

A propos de Finance Innovation

Créé par l’État et sous l’impulsion de la Place financière de Paris en 2007, Finance Innovation est un Pôle de compétitivité mondial, d’intérêt général, tiers de confiance pour ses membres et son écosystème. Il est dédié à l’accompagnement et à la croissance des projets innovants pour la compétitivité de l’industrie financière française et la création d’emplois, en France et à l’international. Fort d’un réseau de plus de 600 membres (Pouvoirs publics, Collectivités territoriales, Grandes entreprises, TPE/PME, Startups, Fintechs, Académiques, Investisseurs…), Finance Innovation fédère un écosystème large à travers 7 filières stratégiques : Banque, Assurance, Gestion d’Actifs, Gestion et Finance d’entreprise, Immobilier/Smart City, Finance durable et solidaire et Blockchain et Finance Décentralisée, . FINANCE INNOVATION labellise des projets innovants en vue de les accompagner dans la structuration de partenariats commerciaux et capitalistiques. Plus de 600 projets ont été labellisés à ce jour et ont bénéficié de plus d’1 milliard de financements privés et de plus de 80 millions d’euros de financements publics (BPI, FUI, PIA,etc.).

A propos de Groupe BPCE

Le Groupe BPCE est le deuxième acteur bancaire en France. Avec 100 000 collaborateurs, il est au service de 35 millions de clients dans le monde, particuliers, professionnels, entreprises, investisseurs et collectivités locales. Il est présent dans la banque de proximité et l’assurance en France avec ses deux grands réseaux Banque Populaire et Caisse d’Epargne ainsi que la Banque Palatine et Oney. Il déploie également au niveau mondial les métiers de gestion d’actifs et de fortune, avec Natixis Investment Managers, et de banque de grande clientèle avec Natixis Corporate & Investment Banking. La solidité financière du Groupe est reconnue par quatre agences de notation financière avec les notes LT de rang senior préféré suivantes : Moody’s (A1, perspective stable), Standard & Poor’s (A, perspective stable), Fitch (AA-, perspective négative) et R&I (A+, perspective stable).

A propos de Sopra Steria

Sopra Steria, l’un des leaders européens de la Tech reconnu pour ses activités de conseil, de services numériques et d’édition de logiciels, aide ses clients à mener leur transformation digitale et à obtenir des bénéfices concrets et durables. Il apporte une réponse globale aux enjeux de compétitivité des grandes entreprises et organisations, combinant une connaissance approfondie des secteurs d’activité et des technologies innovantes à une approche résolument collaborative. Sopra Steria place l’humain au centre de son action et s’engage auprès de ses clients à tirer le meilleur parti du digital pour construire un avenir positif. Fort de 50 000 collaborateurs dans près de 30 pays, le Groupe a réalisé un chiffre d’affaires de 5,1 milliards d’euros en 2022. Sopra Steria (SOP) est coté sur Euronext Paris (Compartiment A) - Code ISIN : FR0000050809

About Sopra Banking Software

Sopra Banking Software is the partner of choice for more than 1,500 financial institutions worldwide. The rich variety of our solutions, the strength of our conviction and our passion for innovation enable us to support our clients daily and in their future projects, as well as in their goals regarding financial inclusion. Our customers, based in over 80 countries around the world, benefit every day from our technologies and software, as well as the expertise of our 5,000 employees. Sopra Banking Software is a subsidiary of the Sopra Steria Group, a European leader in consulting, digital services, and software development. With more than 50,000 employees, the Sopra Steria Group generated a turnover of €5.1 billion in 2022.

A propos de Spoking Polls

Spoking Polls est une société d’études spécialisée dans les études BtoB. Fondée par Éric Ochs, ancien DG de la société IDC Corp, leader mondial des études tech & digitales, Spoking Polls développe une approche innovante des études communautaires auprès des décideurs BtB. Dans le secteur financier Spoking Polls a travaillé en 2021 pour Fidelity, CPR AM, Aviva, Option Finance, Amplegest, Trustpair, Kyriba….

Fondée en 2001, Truffle Capital est une société de Venture Capital européenne indépendante, spécialisée dans les technologies de rupture des secteurs IT (Fintech et Insurtech) et des Sciences de la Vie (Medtech et Biotech). Truffle Capital a pour mission d’accompagner la création et le développement de jeunes entreprises innovantes, capables de devenir les leaders de demain. Présidée par Patrick Kron et dirigée par le Docteur Philippe Pouletty et Bernard-Louis Roques, Co-fondateurs et Directeurs Généraux, Truffle Capital gère 600 M€ d’actifs. Elle a levé plus de 1,1 Md€ depuis sa création et a accompagné plus de 75 entreprises dans les secteurs des technologies digitales et des sciences de la vie.

A propos de Finance Innovation

Créé par l’État et sous l’impulsion de la Place financière de Paris en 2007, Finance Innovation est un Pôle de compétitivité mondial, d’intérêt général, tiers de confiance pour ses membres et son écosystème. Il est dédié à l’accompagnement et à la croissance des projets innovants pour la compétitivité de l’industrie financière française et la création d’emplois, en France et à l’international. Fort d’un réseau de plus de 600 membres (Pouvoirs publics, Collectivités territoriales, Grandes entreprises, TPE/PME, Startups, Fintechs, Académiques, Investisseurs…), Finance Innovation fédère un écosystème large à travers 7 filières stratégiques : Banque, Assurance, Gestion d’Actifs, Gestion et Finance d’entreprise, Immobilier/Smart City, Finance durable et solidaire et Blockchain et Finance Décentralisée, . FINANCE INNOVATION labellise des projets innovants en vue de les accompagner dans la structuration de partenariats commerciaux et capitalistiques. Plus de 600 projets ont été labellisés à ce jour et ont bénéficié de plus d’1 milliard de financements privés et de plus de 80 millions d’euros de financements publics (BPI, FUI, PIA,etc.).

A propos de Groupe BPCE

Le Groupe BPCE est le deuxième acteur bancaire en France. Avec 100 000 collaborateurs, il est au service de 35 millions de clients dans le monde, particuliers, professionnels, entreprises, investisseurs et collectivités locales. Il est présent dans la banque de proximité et l’assurance en France avec ses deux grands réseaux Banque Populaire et Caisse d’Epargne ainsi que la Banque Palatine et Oney. Il déploie également au niveau mondial les métiers de gestion d’actifs et de fortune, avec Natixis Investment Managers, et de banque de grande clientèle avec Natixis Corporate & Investment Banking. La solidité financière du Groupe est reconnue par quatre agences de notation financière avec les notes LT de rang senior préféré suivantes : Moody’s (A1, perspective stable), Standard & Poor’s (A, perspective stable), Fitch (AA-, perspective négative) et R&I (A+, perspective stable).

A propos de Sopra Steria

Sopra Steria, l’un des leaders européens de la Tech reconnu pour ses activités de conseil, de services numériques et d’édition de logiciels, aide ses clients à mener leur transformation digitale et à obtenir des bénéfices concrets et durables. Il apporte une réponse globale aux enjeux de compétitivité des grandes entreprises et organisations, combinant une connaissance approfondie des secteurs d’activité et des technologies innovantes à une approche résolument collaborative. Sopra Steria place l’humain au centre de son action et s’engage auprès de ses clients à tirer le meilleur parti du digital pour construire un avenir positif. Fort de 50 000 collaborateurs dans près de 30 pays, le Groupe a réalisé un chiffre d’affaires de 5,1 milliards d’euros en 2022. Sopra Steria (SOP) est coté sur Euronext Paris (Compartiment A) - Code ISIN : FR0000050809

About Sopra Banking Software

Sopra Banking Software is the partner of choice for more than 1,500 financial institutions worldwide. The rich variety of our solutions, the strength of our conviction and our passion for innovation enable us to support our clients daily and in their future projects, as well as in their goals regarding financial inclusion. Our customers, based in over 80 countries around the world, benefit every day from our technologies and software, as well as the expertise of our 5,000 employees. Sopra Banking Software is a subsidiary of the Sopra Steria Group, a European leader in consulting, digital services, and software development. With more than 50,000 employees, the Sopra Steria Group generated a turnover of €5.1 billion in 2022.

A propos de Spoking Polls

Spoking Polls est une société d’études spécialisée dans les études BtoB. Fondée par Éric Ochs, ancien DG de la société IDC Corp, leader mondial des études tech & digitales, Spoking Polls développe une approche innovante des études communautaires auprès des décideurs BtB. Dans le secteur financier Spoking Polls a travaillé en 2021 pour Fidelity, CPR AM, Aviva, Option Finance, Amplegest, Trustpair, Kyriba….

Actus AssurTech / InsurTech

Actus AssurTech / InsurTech