Pretto, leader du courtage en crédit immobilier 100% digital observe ce mois-ci les taux pratiqués par ses partenaires bancaires.

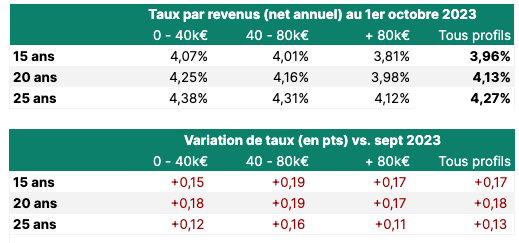

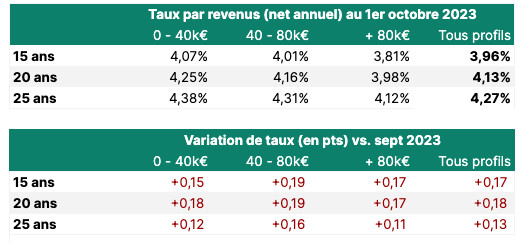

Ce début de mois d'octobre est marqué par une nouvelle augmentation des taux immobiliers, dans le droit fil de la tendance observée en août et septembre. En effet, l’évolution mensuelle du taux d'usure a entraîné une hausse plus rapide des taux pratiqués par les banques. Cette tendance a permis aux banques de retrouver un certain niveau de rentabilité dans l'émission de crédits immobiliers, ce qui laisse entrevoir une reprise des financements. Cependant, la mensualisation du taux d’usure prendra fin en décembre et janvier sera marqué par le retour à un taux d’usure calculé de façon trimestrielle.

Avec le retour de certaines banques nationales qui avaient ralenti voire arrêté la production depuis mi-2022, octobre est synonyme de reprise et d’augmentation de l’offre de crédits immobiliers. Cependant cette rentrée est aussi marquée par des taux immobiliers qui s’établissent désormais durablement au-dessus de 4% et pourraient approcher les 5% d'ici à la fin de l'année

Ces taux élevés ont un impact important sur le pouvoir d’achat immobilier des ménages. Ce dernier est également lié aux prix de l’immobilier, qui varient assez largement d’une région à l’autre. Ainsi, un salaire mensuel de 3000 euros net permet d'acquérir environ 20 mètres carrés à Paris contre plus de 55 mètres carrés à Montpellier.

Ce début de mois d'octobre est marqué par une nouvelle augmentation des taux immobiliers, dans le droit fil de la tendance observée en août et septembre. En effet, l’évolution mensuelle du taux d'usure a entraîné une hausse plus rapide des taux pratiqués par les banques. Cette tendance a permis aux banques de retrouver un certain niveau de rentabilité dans l'émission de crédits immobiliers, ce qui laisse entrevoir une reprise des financements. Cependant, la mensualisation du taux d’usure prendra fin en décembre et janvier sera marqué par le retour à un taux d’usure calculé de façon trimestrielle.

Avec le retour de certaines banques nationales qui avaient ralenti voire arrêté la production depuis mi-2022, octobre est synonyme de reprise et d’augmentation de l’offre de crédits immobiliers. Cependant cette rentrée est aussi marquée par des taux immobiliers qui s’établissent désormais durablement au-dessus de 4% et pourraient approcher les 5% d'ici à la fin de l'année

Ces taux élevés ont un impact important sur le pouvoir d’achat immobilier des ménages. Ce dernier est également lié aux prix de l’immobilier, qui varient assez largement d’une région à l’autre. Ainsi, un salaire mensuel de 3000 euros net permet d'acquérir environ 20 mètres carrés à Paris contre plus de 55 mètres carrés à Montpellier.

Pour pallier la difficulté d’accès au crédit, le président de la commission des Lois de l'Assemblée nationale, Sacha Houlié, suggère d’assouplir les règles d’octroi de crédit immobilier en France, notamment en augmentant la limite du taux d'endettement, actuellement limité à 35% pour 80% de la production des banques. Le HCSF, réuni le 26 septembre, n’a pas tranché la question mais a encouragé les banques à utiliser pleinement leur marge de dérogation. Ce rappel ne devrait pas changer grand-chose à la situation, tant les banques rencontrent des difficultés à piloter leur enveloppe de dérogation. Cependant, faire passer ce taux à 38% permettrait de récupérer 8% de capacité d’emprunt à revenu équivalent et donc de rendre finançable ⅓ des projets aujourd’hui exclus, à l’échelle du marché cela représenterait entre 100 000 et 150 000 transactions supplémentaires.

Malgré cette capacité d’emprunt diminuée, l’heure est à la négociation des prix : des offres de plus en plus agressives (10 à 15% à la baisse) sont acceptées dans certaines zones, les opportunités sont de plus en plus nombreuses. Le meilleur atout pour négocier est de rassurer des vendeurs parfois échaudés par plusieurs ventes cassées successives, ainsi vendeurs et agents immobiliers demandent de plus en plus régulièrement une attestation de financement, pour attester de la solidité des dossiers. Pretto, conscient de cette nouvelle réalité du marché, accompagne ses clients très en amont de leurs projets, en les aidant à estimer correctement leur budget et en leur délivrant une attestation de financement reconnue par les professionnels. En moyenne, Pretto génère plus de 1000 attestations de financement par mois.

« Les hausses régulières de l’usure, suivies de près par celles des taux de crédit immobilier, ont permis aux banques de retrouver un bon niveau de marge. Le mois de septembre a donc été marqué par le retour sur le marché de certains acteurs nationaux qui avaient fixé il y a plusieurs mois des critères très restrictifs pour restreindre leur production. Les emprunteurs, plus frileux en raison de la hausse des taux, doivent désormais se rendre compte que les marges de négociation sont importantes et que des opportunités de plus en plus attractives existent. » déclare Pierre Chapon.

A propos de Pretto

Co-fondé en janvier 2017 par Pierre Chapon et Renaud Pestre, Pretto est un courtier en crédit immobilier 100% digital. Il allie le meilleur de la technologie et l’expertise d’experts crédits dédiés à distance. Grâce à son algorithme enrichi quotidiennement, Pretto permet à ses utilisateurs de comparer les taux et conditions pratiquées par les plus grandes banques françaises et de trouver le prêt le mieux ajusté à leur profil comme à leur projet. A l'expérience online intuitive et sécurisée s'ajoute l'accompagnement d'un expert crédit attitré. Réactif et transparent, il coache à distance son client, négocie pour lui avec les banques et l'accompagne jusqu'à la signature. Pretto prend en charge tous types de prêts. En septembre 2020, Pretto a lancé son DataLab, l’observatoire des tendances du marché immobilier, qui délivre des analyses issues de plus de 700 000 simulations annuelles. Aujourd’hui, Pretto emploie 180 collaborateurs et aide à financer 1Md€ de crédit immobilier par an. Pretto propose aussi un agrégateur d’annonces immobilières accessible grâce à l’application Pretto Search. Pretto a levé 1,3M€ en octobre 2017, 8M€ en février 2019 et 30M€ en 2022.

Lire aussi : Crédit Immobilier : Des perspectives de reprise de la production de crédits malgré la barre des 4% dépassée

Malgré cette capacité d’emprunt diminuée, l’heure est à la négociation des prix : des offres de plus en plus agressives (10 à 15% à la baisse) sont acceptées dans certaines zones, les opportunités sont de plus en plus nombreuses. Le meilleur atout pour négocier est de rassurer des vendeurs parfois échaudés par plusieurs ventes cassées successives, ainsi vendeurs et agents immobiliers demandent de plus en plus régulièrement une attestation de financement, pour attester de la solidité des dossiers. Pretto, conscient de cette nouvelle réalité du marché, accompagne ses clients très en amont de leurs projets, en les aidant à estimer correctement leur budget et en leur délivrant une attestation de financement reconnue par les professionnels. En moyenne, Pretto génère plus de 1000 attestations de financement par mois.

« Les hausses régulières de l’usure, suivies de près par celles des taux de crédit immobilier, ont permis aux banques de retrouver un bon niveau de marge. Le mois de septembre a donc été marqué par le retour sur le marché de certains acteurs nationaux qui avaient fixé il y a plusieurs mois des critères très restrictifs pour restreindre leur production. Les emprunteurs, plus frileux en raison de la hausse des taux, doivent désormais se rendre compte que les marges de négociation sont importantes et que des opportunités de plus en plus attractives existent. » déclare Pierre Chapon.

A propos de Pretto

Co-fondé en janvier 2017 par Pierre Chapon et Renaud Pestre, Pretto est un courtier en crédit immobilier 100% digital. Il allie le meilleur de la technologie et l’expertise d’experts crédits dédiés à distance. Grâce à son algorithme enrichi quotidiennement, Pretto permet à ses utilisateurs de comparer les taux et conditions pratiquées par les plus grandes banques françaises et de trouver le prêt le mieux ajusté à leur profil comme à leur projet. A l'expérience online intuitive et sécurisée s'ajoute l'accompagnement d'un expert crédit attitré. Réactif et transparent, il coache à distance son client, négocie pour lui avec les banques et l'accompagne jusqu'à la signature. Pretto prend en charge tous types de prêts. En septembre 2020, Pretto a lancé son DataLab, l’observatoire des tendances du marché immobilier, qui délivre des analyses issues de plus de 700 000 simulations annuelles. Aujourd’hui, Pretto emploie 180 collaborateurs et aide à financer 1Md€ de crédit immobilier par an. Pretto propose aussi un agrégateur d’annonces immobilières accessible grâce à l’application Pretto Search. Pretto a levé 1,3M€ en octobre 2017, 8M€ en février 2019 et 30M€ en 2022.

Lire aussi : Crédit Immobilier : Des perspectives de reprise de la production de crédits malgré la barre des 4% dépassée

Actus AssurTech / InsurTech

Actus AssurTech / InsurTech