● Le manque d'alignement en interne risque d'empêcher les institutions financières de se saisir pleinement de l’open banking

● 70 % des dirigeants reconnaissent l’open banking comme une opportunité, mais seulement 45 % des “product owners” sont du même avis

● La majorité des institutions financières interrogées (59%) sont convaincues qu'elles ont les ressources nécessaires pour tirer le meilleur parti des services open banking, mais seulement 43% des “product owners” partagent cet avis

Paris, le 2 décembre 2020 - Une nouvelle étude publiée par la plateforme d’open banking Tink révèle un paradoxe : bien que les institutions financières européennes soient globalement favorables à l’open banking, leur manque d'alignement en interne risque de freiner la mise en œuvre de son plein potentiel.

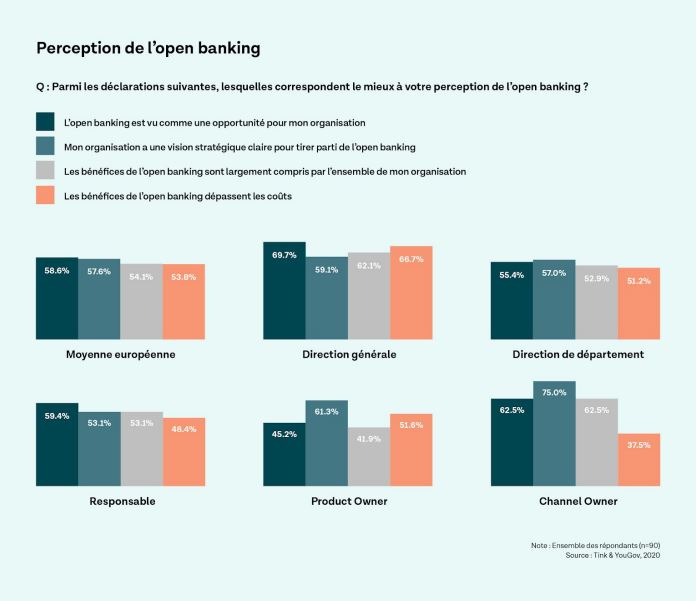

Les résultats révèlent également des divergences significatives dans la manière dont l’open banking est perçu au sein des institutions financières et notamment entre les différentes activités. Cette division au sein de l’organisation reflète l'ampleur de la tâche à laquelle les banques sont confrontées pour transformer leurs opérations afin d'être prêtes pour l’openbanking et répondre aux nouveaux besoins des clients.

Selon ces nouvelles données, plus des deux tiers (70 %) des top managers saisissent l'opportunité que représente l'open banking pour l’ensemble de leur organisation. Ils estiment également que l’open banking offre un bon rapport qualité-prix, 67 % estimant que les bénéfices l'emportent sur les coûts potentiels.

Toutefois, si les équipes de direction sont favorables à l’open banking, l'étude brosse un tableau plus contrasté concernant les autres activités. La plupart des “channel owners” (63 %), responsables des interfaces en ligne, mobiles ou destinées aux développeurs, reconnaissent l'open banking comme une opportunité pour leur organisation. En revanche, moins de la moitié (45 %) des “product owners” sont du même avis.

● 70 % des dirigeants reconnaissent l’open banking comme une opportunité, mais seulement 45 % des “product owners” sont du même avis

● La majorité des institutions financières interrogées (59%) sont convaincues qu'elles ont les ressources nécessaires pour tirer le meilleur parti des services open banking, mais seulement 43% des “product owners” partagent cet avis

Paris, le 2 décembre 2020 - Une nouvelle étude publiée par la plateforme d’open banking Tink révèle un paradoxe : bien que les institutions financières européennes soient globalement favorables à l’open banking, leur manque d'alignement en interne risque de freiner la mise en œuvre de son plein potentiel.

Les résultats révèlent également des divergences significatives dans la manière dont l’open banking est perçu au sein des institutions financières et notamment entre les différentes activités. Cette division au sein de l’organisation reflète l'ampleur de la tâche à laquelle les banques sont confrontées pour transformer leurs opérations afin d'être prêtes pour l’openbanking et répondre aux nouveaux besoins des clients.

Selon ces nouvelles données, plus des deux tiers (70 %) des top managers saisissent l'opportunité que représente l'open banking pour l’ensemble de leur organisation. Ils estiment également que l’open banking offre un bon rapport qualité-prix, 67 % estimant que les bénéfices l'emportent sur les coûts potentiels.

Toutefois, si les équipes de direction sont favorables à l’open banking, l'étude brosse un tableau plus contrasté concernant les autres activités. La plupart des “channel owners” (63 %), responsables des interfaces en ligne, mobiles ou destinées aux développeurs, reconnaissent l'open banking comme une opportunité pour leur organisation. En revanche, moins de la moitié (45 %) des “product owners” sont du même avis.

Les divergences d'opinion sur les compétences et les ressources nécessaires peuvent expliquer en partie les différents niveaux d'adhésion à l’open banking au sein de l'entreprise. La majorité des répondants pensent qu’ils ont bien les talents nécessaires en interne pour réaliser des objectifs liés à l’open banking (59 % en moyenne).

Ceux qui sont dans les départements informatiques sont les plus confiants (65%) concernant leurs facultés à déployer le potentiel de l’open banking, suivis par ceux qui travaillent avec la direction générale (61%) et sur la banque en ligne ou sur mobile (60%). Toutefois, seuls 43 % des product owners sont convaincus que leur équipe dispose des ressources nécessaires pour tirer parti de l’open banking.

Entre les équipes, le contraste est frappant, l'écrasante majorité des collaborateurs du département informatique (67 %) estiment que c’est le cas, contre moins d'un tiers (32 %) des dirigeants du département digital et mobile banking.

Jérôme Albus, Directeur régional France et Benelux de Tink, déclare "Tandis que des challengers, en pleine croissance sur le marché, continuent de marquer des points, les banques restent les mieux placées pour offrir des services en open banking bien intégrés. En tant que dépositaires de fonds et prestataires de services financiers, elles disposent déjà d'une base solide de clients qui leur font confiance et sont donc disposés à partager leurs données".

"Toutefois, il ne faut pas sous-estimer l'ampleur de la tâche qui attend les institutions financières pour transformer leurs opérations et être prêtes pour l’open banking. Il faut s'attendre à ce que l'adhésion varie d'une banque à l'autre, et à ce qu’il y ait des poches de résistance en interne à se saisir des opportunités.”

"Au fur et à mesure que les directions générales font évoluer leur stratégie d’open banking, il devient possible de combler d'éventuelles lacunes en matière de connaissances ou de culture pour assurer l'alignement. Que ce soit par des partenariats stratégiques avec des fintech, des acquisitions ou un réalignement interne, les banques peuvent s'assurer qu'elles sont bien placées dans la course pour créer la meilleure expérience client à partir de l’open banking".

À propos de la recherche

Pour mieux comprendre l'évolution du marché depuis l'année dernière, Tink a fait équipe avec la société d'études de marché YouGov pour la deuxième année consécutive. Cette fois, Tink voulait en savoir plus sur les attitudes vis-à-vis de l’open banking, les budgets d'investissement et les priorités d'investissement en Europe. Ainsi, 290 cadres financiers de 12 pays européens ont été interrogés entre le 28 janvier et le 3 mars (2020).

À propos de Tink

Tink est la principale plateforme d’open banking en Europe qui permet aux banques, Fintech et start-up de développer des services financiers axés sur les données. Grâce à une API, Tink permet aux clients d'accéder à des données financières agrégées, d'initier des paiements, d'enrichir les transactions et de créer des outils de gestion des finances personnelles. Tink se connecte à plus de 3 400 banques qui atteignent plus de 250 millions de clients bancaires à travers l'Europe. Fondé en 2012 à Stockholm, Tink emploie 365 personnes et dessert 14 marchés européens à partir de 13 bureaux.

Lire aussi : Open banking mal nécessaire ou opportunité majeure

.

Ceux qui sont dans les départements informatiques sont les plus confiants (65%) concernant leurs facultés à déployer le potentiel de l’open banking, suivis par ceux qui travaillent avec la direction générale (61%) et sur la banque en ligne ou sur mobile (60%). Toutefois, seuls 43 % des product owners sont convaincus que leur équipe dispose des ressources nécessaires pour tirer parti de l’open banking.

Entre les équipes, le contraste est frappant, l'écrasante majorité des collaborateurs du département informatique (67 %) estiment que c’est le cas, contre moins d'un tiers (32 %) des dirigeants du département digital et mobile banking.

Jérôme Albus, Directeur régional France et Benelux de Tink, déclare "Tandis que des challengers, en pleine croissance sur le marché, continuent de marquer des points, les banques restent les mieux placées pour offrir des services en open banking bien intégrés. En tant que dépositaires de fonds et prestataires de services financiers, elles disposent déjà d'une base solide de clients qui leur font confiance et sont donc disposés à partager leurs données".

"Toutefois, il ne faut pas sous-estimer l'ampleur de la tâche qui attend les institutions financières pour transformer leurs opérations et être prêtes pour l’open banking. Il faut s'attendre à ce que l'adhésion varie d'une banque à l'autre, et à ce qu’il y ait des poches de résistance en interne à se saisir des opportunités.”

"Au fur et à mesure que les directions générales font évoluer leur stratégie d’open banking, il devient possible de combler d'éventuelles lacunes en matière de connaissances ou de culture pour assurer l'alignement. Que ce soit par des partenariats stratégiques avec des fintech, des acquisitions ou un réalignement interne, les banques peuvent s'assurer qu'elles sont bien placées dans la course pour créer la meilleure expérience client à partir de l’open banking".

À propos de la recherche

Pour mieux comprendre l'évolution du marché depuis l'année dernière, Tink a fait équipe avec la société d'études de marché YouGov pour la deuxième année consécutive. Cette fois, Tink voulait en savoir plus sur les attitudes vis-à-vis de l’open banking, les budgets d'investissement et les priorités d'investissement en Europe. Ainsi, 290 cadres financiers de 12 pays européens ont été interrogés entre le 28 janvier et le 3 mars (2020).

À propos de Tink

Tink est la principale plateforme d’open banking en Europe qui permet aux banques, Fintech et start-up de développer des services financiers axés sur les données. Grâce à une API, Tink permet aux clients d'accéder à des données financières agrégées, d'initier des paiements, d'enrichir les transactions et de créer des outils de gestion des finances personnelles. Tink se connecte à plus de 3 400 banques qui atteignent plus de 250 millions de clients bancaires à travers l'Europe. Fondé en 2012 à Stockholm, Tink emploie 365 personnes et dessert 14 marchés européens à partir de 13 bureaux.

Lire aussi : Open banking mal nécessaire ou opportunité majeure

.

Actus AssurTech / InsurTech

Actus AssurTech / InsurTech